インボイス制度は令和5年10月1日からスタートする制度ですが、ほとんどの事業者に影響がある法制度となります。

インボイス制度についての概要についてはこちらの記事でまとめましたので、よろしければご覧ください。

インボイス制度では制度開始前に事業者が税務署やe-Taxで申請して登録事業者になることが必要になります。

目次

インボイス制度の登録申請の方法

インボイスを発行したいすべての事業者は、適格請求書発行事業者としての登録申請を行う必要があります。

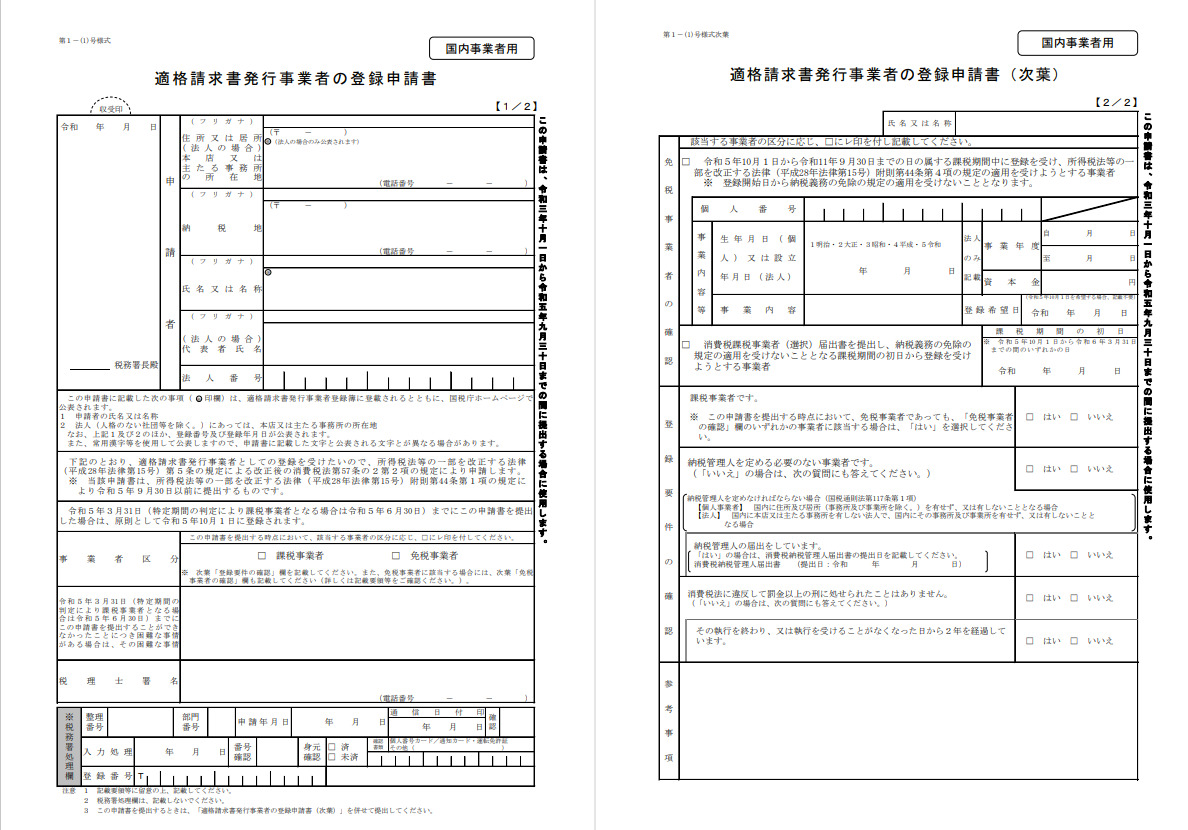

申請書はこちらのような2枚つづりの書式となります。

申請書の提出先

書類で提出する場合は、納税地を所轄する税務署長に対して登録申請書を提出します。

パソコンやスマートフォンを利用してe-Taxでも提出することが可能です。

申請期限

すでに2021年(令和3年)10月1日から登録申請の受付は開始されており、2023年(令和5年)3月31日までに登録申請を行う必要があります。

登録の確認

登録申請後、審査があり、登録が完了すると通知が届きます。書面で申請すれば郵送で通知が届き、e-Taxで登録した場合はメッセージボックスまたはメールでの通知があります。

審査は形式的なものなので、記載内容に不備がなければ問題なく通過します。

登録された事業者はすべて国税庁のサイトに公表されます。サイトの画面上では登録番号から登録事業者を検索することはできますが、会社名から番号を逆引きすることはできないようです。

登録事業者のデータはまとめてCSVでダウンロードすることもできますので、逆引きで検索したい場合はCSVをダウンロードして調べることになるでしょう。ただし無茶苦茶大きいファイルになりますのでご注意ください。

https://www.invoice-kohyo.nta.go.jp/

登録が必要な事業者

適格請求書発行事業者としての登録申請が必要なのは、消費税の課税事業者です。

消費税を納付しなくともよい売上高1000万円未満の免税事業者においては、インボイス制度の登録申請は必要ではありません。

ただし、インボイス制度開始後、課税事業者は免税事業者からの取引において消費税の仕入税額控除が認められなくなります。要するに免税事業者との取引においては消費税の負担額が増えることになり、実質的に免税事業者からの仕入は値上がりすることに等しくなります。

そのため、取引先の課税事業者から免税事業者へ、課税事業者への転向を依頼されるか、取引先を変更されてしまう可能性は大いに考えられるため、免税事業者においてもインボイス制度開始を機に課税事業者への転向を検討するケースも多いことでしょう。

登録したらどうするの

インボイス(適格請求書)に必ず登録番号を記載して発行しなければなりません。

請求書の書式を変更する必要があります。

登録番号の記載されてないインボイスを受け取っても、その取引においては消費税の仕入税額控除が認められません。取引相手に迷惑をかけることになります。

インボイスに記載する登録番号を偽ったら

適格請求書発行事業者の登録簿に登録されていないのに、あたかも登録されているかのように装い、請求書に架空の登録番号を記載した事業者には、罰則規定(新消費税法65条)が適用されます。

罰則規定の内容は「1年以内の懲役又は50万円以下の罰金」です。

インボイス番号の逆引き検索サービスを作りました!

国税庁で公表されてるインボイス番号の検索サイトは番号から社名を検索することしかできなかったため、社名からインボイス番号を逆引き検索できるWEBサービスを作ってみました。

社名からインボイス番号を検索することができます。(個人情報保護のため、検索は法人のみに限定しております。個人はヒットしません。)

国税庁のAPIを使用していますので、国税庁の検索サイトとデータは同じです。

どなたでもご利用いただけますので、どうぞご活用ください。

https://www.smartocr.jp/invoice-id/

最新記事 by OCR-Lab編集部 (全て見る)

- DX総合EXPO秋 東京 2025にご来場いただきありがとうございました - 2025年11月5日

- 国際物流総合展 2025 第4回 INNOVATION EXPOにご来場いただきありがとうございました - 2025年9月16日

- DX 総合EXPO 2025【夏】にご来場いただきありがとうございました - 2025年7月31日